Nem igazolódtak be azok a várakozások, amelyek a jelzáloghitelezés egyszerűsödését jósolták a fair bank törvény életbe lépésének hatására. Hasonló módon nem jöttek be azok a korai előrejelzések sem, amelyek szerint a bankok nem fognak küzdeni az elszámolással érintett rossz állományokért. Elemzésem szerint a helyzet pont fordított: több szereplő is ringbe száll még ezért a kevéssé vonzó ügyfélkörért is, s a jelzáloghitel-konstrukciók sem egyszerűbbek, hanem éppen hogy bonyolultabbak lesznek.

Nem igazolódtak be azok a várakozások, amelyek a jelzáloghitelezés egyszerűsödését jósolták a fair bank törvény életbe lépésének hatására. Hasonló módon nem jöttek be azok a korai előrejelzések sem, amelyek szerint a bankok nem fognak küzdeni az elszámolással érintett rossz állományokért. Elemzésem szerint a helyzet pont fordított: több szereplő is ringbe száll még ezért a kevéssé vonzó ügyfélkörért is, s a jelzáloghitel-konstrukciók sem egyszerűbbek, hanem éppen hogy bonyolultabbak lesznek.

Kik igyekeznek állományt szerezni a hitelkiváltással?

A szabályozás elméletileg lehetőségét ad a piaci átrendeződésre, hiszen az ügyfelek dönthetnek a bankváltásról, melyhez muníciót is kaptak azáltal, hogy nem számolható fel az előtörlesztési jutalék. Ezzel együtt sok elemezést olvashattunk arról, hogy a bankok nem fognak harcba szállni az elszámolással érintett rossz állományért. Igaz, néhány szereplő már előzetesen is nyilatkozott arról, hogy meglovagolná a szabályozás adta lehetőségeket a piacszerzés érdekében.

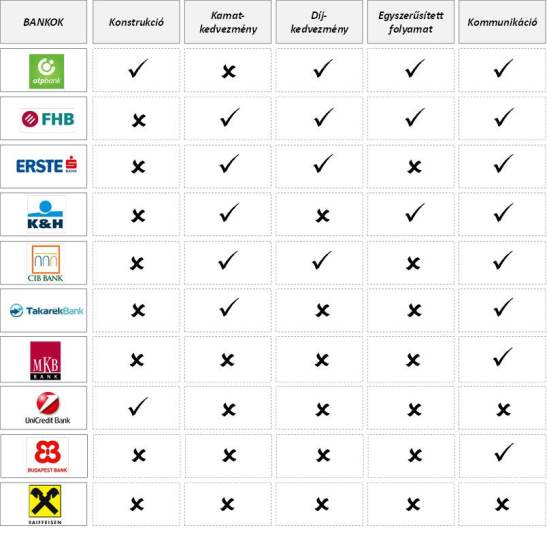

Az elemzés során 5 eszközt sikerült azonosítani, mellyel egy bank élhet, ha versenybe szeretne szállni ezen állomány megszerzéséért: kínált konstrukció, kamatkedvezmények, díjkedvezmények, egyszerűsített hitelbírálati folyamat, kommunikáció és marketing. E szempontokat sorra véve kiderül, elsősorban melyek azok a bankok, amelyek aspirálnak az új ügyfélállomány megszerzésére.

1, Kínált konstrukció

Eddig kizárólag az Unicredit kínált 10 éves fix kamatos konstrukciót, most azonban már más szereplő – az OTP, a CIB - is hajlandónak mutatkozik a

hosszú távú elköteleződésre, illetve ez az idő kitolódott 13-15, sőt, 20 évre (lásd az 1. ábrát). Azzal, hogy a teljes futamidő alatt fix kamatot és törlesztőrészletet biztosítanak, a bankok egy egyértelmű, kitapintható ügyféligényre reagálnak, mellyel a cél egyértelműen a piacszerzés. Kérdés persze, hogy milyen áron. Az ilyen hosszú távú elköteleződést nehéz jól árazni, nincs lehetőség a későbbi korrekcióra. Jól látszik az is, hogy az ügyfeleknek csak a piaci, lakáscélú jelzáloghitelek esetében együttesen több, mint 50 termékvariáns közül kell választaniuk új hiteligény és hitelkiváltás esetén. Ha a vizsgált 10 bank esetében a további szabad felhasználású és államilag támogatott hiteleket is figyelembe vennénk, akkor az ügyfeleknek közel 100 termékvariáns közül kellene kiválasztani a számukra leginkább megfelelőt. Összességében az mondható el, hogy azok a pénzintézetek, amelyek nyitottak a fix kamatozásra, ügyféligényre reagálnak, ilyen módon aspirálnak az elszámolásban érintett ügyfélportfólió megszerzésére.

Kattintásra nagyobb méretben megnyílik a táblázat.

2, Kamatkedvezmények és havi törlesztőrészlet

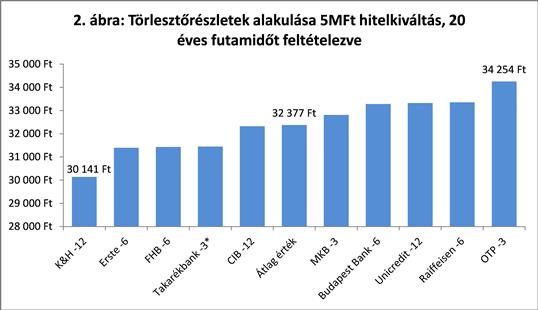

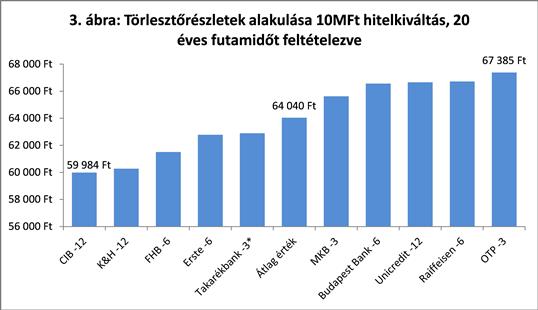

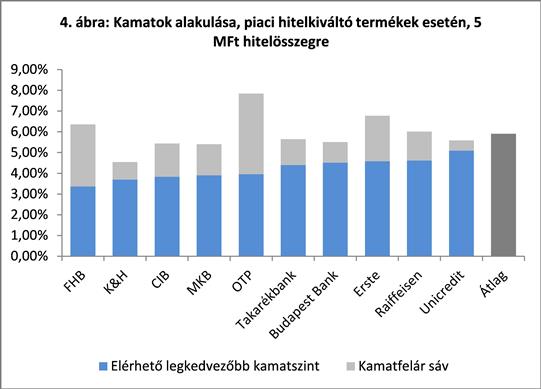

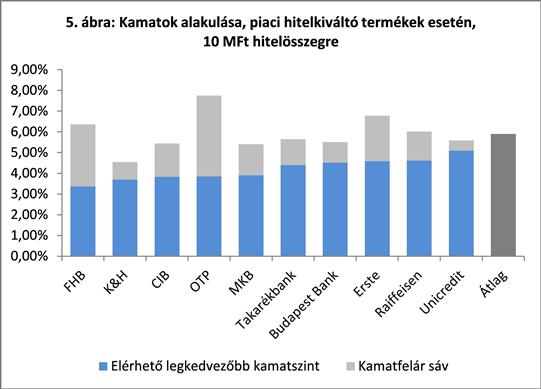

A konstrukció mellett talán az egyik legfontosabb szempont, hogy az adott hitelt az ügyfél havonta mekkora összegért tudja igénybe venni. A kalkulációt 20 éves futamidőre, 10 millió forint és 5 millió forint hitelösszegre elvégezve, 240 ezer forintos havi jóváírást és standard számla aktivitást feltételezve látható, hogy 7%-nál kisebb az eltérés az átlagos törlesztőrészlet szinttől, és a teljes sáv is kevesebb, mint 15%-os eltérést mutat (lásd az alábbi 2. és 3. ábrát). Ugyanakkor ha ügyfélprofiltól függetlenül a kamatszinteket vizsgáljuk (4. és 5. ábra), a kínált kamatszintekről, akkor már jelentősebb különbségeket láthatunk a szélsőértékekben.

2. és 3. ábra forrása: A bankok hivatalos oldalán és hirdetményeiben található információk alapján, 2015.04.27.

* A Takarékbank esetében a kalkulátor az elérhető legkedvezőbb kamatfelárral számol, míg a többi pénzintézet esetében egy általános közepes ügyfélprofillal lettek kalkulálva az értékek (240 ezer forintos jóváírás teljesítése, bankkártya aktivitás, csoportos beszedési megbízások megadása).

4. és 5. ábra forrása: A bankok hivatalos oldalán és hirdetményeiben található információk alapján, 2015.04.27.

Összességében nehéz egyértelműen állást foglalni a kamatok és törlesztőrészletek alapján. Az elérhető legkedvezőbb kamatszint vonzó lehet az ügyfelek számára, és a fiókba ilyen módon becsábított ügyfeleket meg is „foghatják” ezek a szereplők. Ezzel együtt az ügyfélszerzés szempontjából inkább egy átlagos ügyfélkörnek elérhető reális kamatszint lehet döntő. Ezen logika mentén a törlesztőrészletek alakulását mutató 2. és 3. ábra jobb kiindulási alap lehet annak kiderítésére, hogy elsősorban mely bankok törekszenek a nagyobb ügyfélszám és ezzel együtt állomány megszerzésére.

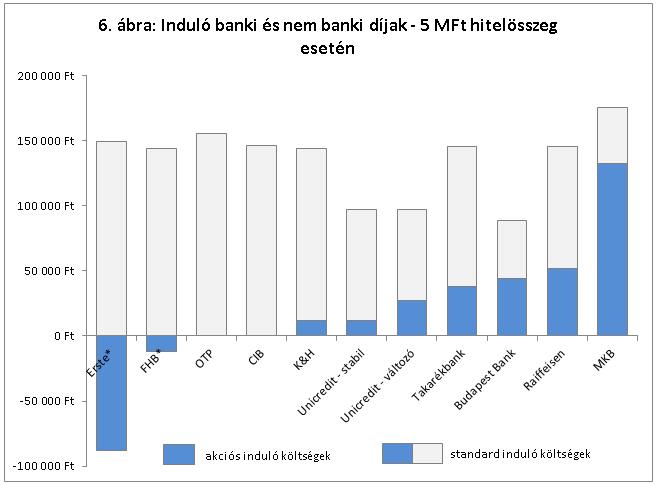

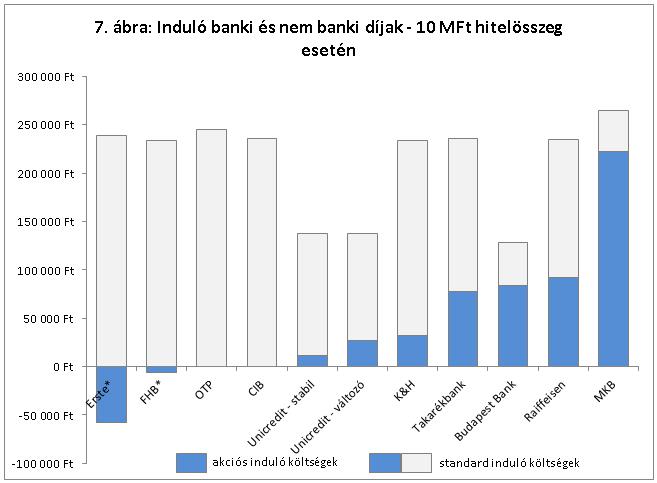

3, Díjkedvezmények

Az elérhető konstrukciók és kamatkedvezmények mellett persze az is fontos, hogy mennyi pénzt kell kiadni ezzel a döntéssel, és úgymond befektetni egy jobb hiteltermékbe. Az állam lehetővé tette az ingyenes végtörlesztést, ugyanakkor a hitelkiváltás költsége (új hitel felvétele más hitelintézetnél) az ügyfeleket terheli. Ám a bankok szinte egyöntetűen jelentős kedvezményeket adnak a hitelfelvétel induló díjaiból, esetenként még a nem banki díjak egy részét, vagy egészét is visszatérítik (lásd az alábbi 6. és 7. ábrát). Sőt, az Erste Bank és az FHB egyenesen extra jóváírást biztosít újonnan szerzett ügyfeleinek.

A 6. és 7. ábrák forrása: A bankok hivatalos oldalán és hirdetményeiben található információk alapján, 2015.04.27. (1)

4, Egyszerűsített hitelbírálati folyamat

A vizsgált bankok közül néhány a honlapján kiemeli, hogy az elszámolással érintett állomány kiváltására speciális, egyszerűsített folyamatot dolgozott ki. Ez is vonzó lehet, hiszen egyetlen ügyfél sem kíván magának sok adminisztrációval, ügyintézéssel, iterációs körökkel megtűzdelt hosszú, akár hónapokig tartó procedúrát. Az OTP, az FHB és a K&H jeleníti meg a kommunikációjában, hogy egyszerűen és gyorsan végzi a hitelkiváltást. Az egyszerűsítés kiterjed a szükséges dokumentumokra (pl. jövedelemigazolás nélkül) és a folyamatra (pl. értékbecslés, közjegyzői szerződés).

5, Kommunikáció és marketing

Az állományszerzésben fontos szempont, hogy az ügyfelek fejében mennyire jelenik meg az adott bank, mint alternatíva. Ez természetesen egy sok évre visszatekintő branding folyamat eredménye is, ugyanakkor jelen helyzetben kifejezetten az elszámolásban részt vevő ügyfélállomány számára kell erőteljesen kommunikálni a bank nevét és a hitelkiváltás gondolatát. Ahhoz, hogy ezt a kérdést érdemben vizsgálni tudjuk, szükségünk lenne a bankok marketing kiadásának mértékére, a használt médiumokra, marketing kommunikációs eszközökre. Ezen adatok hiányában mindössze a honlapon elérhető információk alapján lehetett különbséget tenni az egyes bankok között. Így is jelentős eltérések rajzolódnak ki a tekintetben, hogy mennyire válik el a hitelkiváltási ajánlat az új hitelfelvételi ajánlattól. Praktikusan összemossa-e a bank a hitelkiváltást és az új hitelfelvételt, vagy külön konstrukciót, kedvezményeket, esetleg folyamatot szán-e a hitelkiváltó termékre? Az igazán elkötelezett bankok speciálisan az elszámolásban érintett ügyfelek számára kínálnak terméket, és nekik címzik az ajánlatukat. Ilyen például a K&H, az OTP, a Takarékbank, az FHB és a CIB. A termékajánláson kívül egyértelmű jelzés az oldalakon megjelenő bannerek, videók és más kommunikációs anyagok (pl. MKB). Talán még ennél is fontosabbak a célzott alkalmazások, kalkulátorok (pl. FHB, Erste, CIB), vagy a külön erre a célra létrehozott al-oldalak, akár teljesen új domain alatt (Takarékbank).

Összegzés

Az alábbi, a végső eredményeket tükröző ábrában érdekes meglepetéseket is felfedezhetünk. Az első négy helyezés nem meghökkentő, a retailben hagyományosan erős szereplők tovább szeretnék erősíteni pozíciójukat, és a jövedelmezőség növelése érdekében a mérethatásokra játszanak.

A Takarékbank szintén előkelő helyen végzett. Ahogy nyilatkozataikból is kitűnt, szeretnének állományt szerezni és komoly szereplővé válni a jelzáloghitelezési piacon is, kihasználva azt a hatalmas potenciált, amelyet az ügyfélállomány és a fiókhálózat rejt számukra. A legnagyobb meglepetés talán az Unicredit, amely sok ügyfél számára valós alternatívát kínáló, hosszú futamidejű termékeivel tovább növelte a kockázatait. A kommunikáció szintjén azonban ez a termék egyáltalán nem jelenik meg, legalábbis külön az elszámolásban részt vevő ügyfeleknek semmiképpen. A másik meglepetés a CIB, amely a díjkedvezményt tekintve a Takarékbankot is megelőzve szintén ráhajt erre a portfólióra.

Hogy végül ki lesz a legeredményesebb az ügyfélszerzésben, az megjósolhatatlan. Biztos fontos szempont lesz a fiókhálózati lefedettség, a tényleges marketingköltés. Az állományi változások alakulására azonban még hónapokat kell várnunk.

Commodity lesz a jelzáloghitel?

A szabályozás számos ponton törekedett arra, hogy a bankok által kínált termékek között ne legyen jelentős különbség, s így egyfajta, a kenyérhez és tejhez hasonló commodity termék váljon a jelzáloghitelből. Ám az új hitelfelvételi lehetőségek szinte teljes mértékben megegyeznek a hitelkiváltásnál bemutatott lehetőségekkel, s a bankok rengeteg variánst tudnak összeállítani a konstrukciók, kamatkedvezmények és díjkedvezmények hármasából. A kedvezmények sokszor szolgáltatáscsomagokhoz, illetve fogyasztáshoz kötöttek, ami további tényezők figyelembevételét teszi szükségessé, hiszen, amit megnyerhetünk a kedvezményekkel, azt megfizettethetik velünk a további szolgáltatások díján keresztül. Éppen ezért a THM-ek egyszerű összehasonlítása sokszor már nem elegendő, a fogyasztó kénytelen kikeresni és beárazni további díjakat is, ha felelős döntést kíván hozni. Az alábbiakban a legjellemzőbb kedvezményadási típusokat csoportosítottam, és az adott típusokhoz rendeltem hozzá a bankokat.

Kattintásra nagyobb méretben megnyílik a táblázat.

Összegzés: a kedvezményadási rend, a konstrukciók és a díjkedvezmények alapján jól látható, hogy nem lett egyszerűbb és kevésbé versengő a jelzáloghitel piac. A verseny fenntartásához és a piacszerzéshez továbbra is szükség van a termékfejlesztők, kockázatkezelők, adott esetben a vezető közgazdászok és a tanácsadók munkájára.

(1) Módszertan: A nem banki díjak között szerepel a földhivatali ügyintézés díja 12 ezer forinttal, a közjegyzői díj 5 MFt hitelösszeg esetén 40 ezer forinttal, 10 MFt hitelösszeg esetén 80 ezer forinttal. A feltüntetett akciós díjak esetében a visszatérített díjakat úgy kezeltük, mintha azokat a

hitelfelvételnél nem kellene az ügyfélnek kifizetnie, hiszen ezen díjtételeket a bank 1-2 hónapos időtávon belül visszatéríti az ügyfélnek. Az FHB és az Erste Bank esetében a hitelfelvételért járó jóváírással csökkentettük az akciós díjat, ezzel szimbolizálva azt, hogy a bank nettó fizetővé válik, abban az esetben, ha az ügyfél meglévő hitelét ezen bankok ajánlatával kívánja kiváltani. Az FHB esetében a jóváírás mértéke az első törlesztőrészlet összege, de maximum 100 ezer forint. A jóváírás mértékét az FHB oldalán található hitelkalkulátor segítségével számoltuk ki 5 és 10 millió forint hitelösszeg esetére, hitelkiváltó terméket és 20 éves lejáratot és 220 ezer forintos havi jóváírást feltételezve, ezen túl a kalkulátor alapbeállításait használtuk.